TrendForce:資料中心代工產地移轉 上半年伺服器出貨低於預期

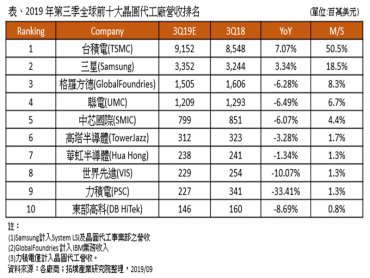

全球前五大伺服器品牌市占率預估表。(TrendForce提供)

全球前五大伺服器品牌市占率預估表。(TrendForce提供)

TrendForce記憶體儲存研究(DRAMeXchange)指出,2019年上半年全球伺服器產業受中美貿易問題影響,需求低於預期。雖然下半年需求面存在新平台驅動力道不足、中國資料中心需求疲軟等不確定因素,但受惠於北美的資料中心直接代工(USA ODM Direct)出貨量保持增長,2019年全球伺服器出貨量仍將維持在2018年的水準。

TrendForce資深分析師劉家豪表示,中美貿易協商至今仍未達成共識,雖然多數伺服器代工廠已於2018年提早因應,但整體伺服器供應鏈的移轉仍影響今年上半年的訂單需求。例如Microsoft Azure與Google等北美CSP業者(Cloud Service Provider),已陸續要求代工夥伴轉移Level 6(L6)伺服器產線至台灣,以避免未來潛在的關稅成本,但受到產線良率問題影響,下修出貨量,預估要到今年年底甚至2020年後才會恢復。至於AWS與Facebook的多數製造產線仍留在中國,由客戶吸收大多數訂單的關稅成本,因此全年出貨並沒有太大的影響。

另一方面,美國禁令使得今年中國市場的伺服器出貨量相較去年下滑約4%。在資料中心主要供應商(如華為、曙光)受禁令影響下,終端客戶已逐漸轉移訂單至浪潮,加上大規模資料中心部署以及運營商建置的伺服器,絕大多數採用中國國內業者製造的伺服器產品,預估今年浪潮(Inspur)出貨量將年成長10%。

整體而言,2019年全球伺服器出貨規模將與2018年相近,最主要的成長動能仍來自於北美品牌廠,整體市占約四成。就市場區隔來分析,商務型伺服器(Enterprise Server)仍占大宗,但隨著企業轉型至雲端服務,商務型伺服器業者已面臨市場縮水的挑戰,取而代之的是大規模網路型資料中心的興起,而未來5G建置也將推升電信運營商與雲端業者的需求。TrendForce預測,應用於資料中心(含雲端業者、電信業者租用與自建資料中心)的超大規模伺服器(Hyperscale Server)今年市占率將接近33%,2020年有望達到近四成的水準。

TrendForce資深分析師劉家豪表示,中美貿易協商至今仍未達成共識,雖然多數伺服器代工廠已於2018年提早因應,但整體伺服器供應鏈的移轉仍影響今年上半年的訂單需求。例如Microsoft Azure與Google等北美CSP業者(Cloud Service Provider),已陸續要求代工夥伴轉移Level 6(L6)伺服器產線至台灣,以避免未來潛在的關稅成本,但受到產線良率問題影響,下修出貨量,預估要到今年年底甚至2020年後才會恢復。至於AWS與Facebook的多數製造產線仍留在中國,由客戶吸收大多數訂單的關稅成本,因此全年出貨並沒有太大的影響。

另一方面,美國禁令使得今年中國市場的伺服器出貨量相較去年下滑約4%。在資料中心主要供應商(如華為、曙光)受禁令影響下,終端客戶已逐漸轉移訂單至浪潮,加上大規模資料中心部署以及運營商建置的伺服器,絕大多數採用中國國內業者製造的伺服器產品,預估今年浪潮(Inspur)出貨量將年成長10%。

整體而言,2019年全球伺服器出貨規模將與2018年相近,最主要的成長動能仍來自於北美品牌廠,整體市占約四成。就市場區隔來分析,商務型伺服器(Enterprise Server)仍占大宗,但隨著企業轉型至雲端服務,商務型伺服器業者已面臨市場縮水的挑戰,取而代之的是大規模網路型資料中心的興起,而未來5G建置也將推升電信運營商與雲端業者的需求。TrendForce預測,應用於資料中心(含雲端業者、電信業者租用與自建資料中心)的超大規模伺服器(Hyperscale Server)今年市占率將接近33%,2020年有望達到近四成的水準。