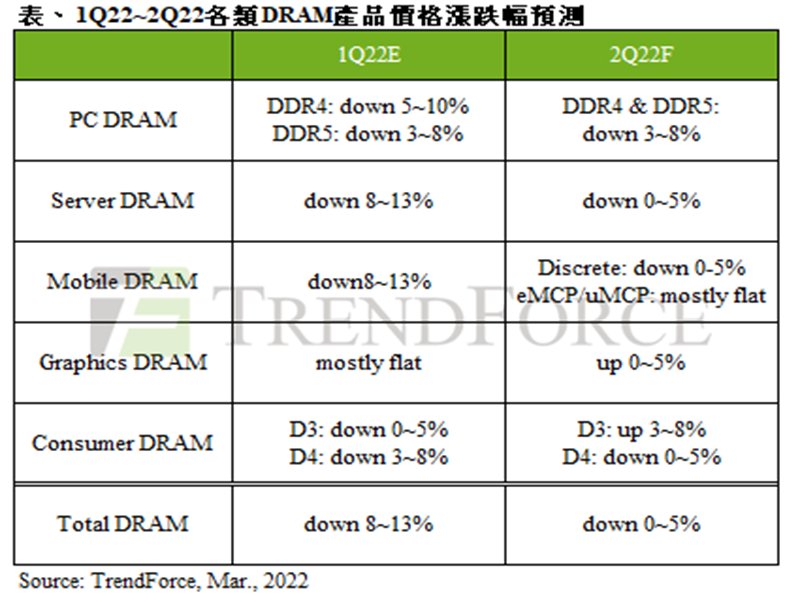

TrendForce:俄烏戰爭與高通膨夾擊 估第二季DRAM價格續跌0~5%

TrendForce:俄烏戰爭與高通膨夾擊 估第二季DRAM價格續跌0~5%。(TrendForce提供)

TrendForce:俄烏戰爭與高通膨夾擊 估第二季DRAM價格續跌0~5%。(TrendForce提供)

TrendForce預估,第二季整體DRAM均價跌幅約0~5%,由於買賣雙方庫存略偏高,再加上需求面如PC、筆電、智慧型手機等受近期俄烏戰事和高通膨影響,進而削弱消費者購買力道,目前僅server端為主要支撐記憶體需求來源,故整體第二季DRAM仍有供過於求情形。

PC DRAM方面,受俄烏戰爭影響,引發PC OEM對第二季的訂單採保守備貨策略,且可能持續影響下半年旺季訂單情形,進而下修今年的出貨目標,然而整體供給位元卻仍在增長,故第二季PC DRAM價格跌幅再擴大至3~8%,且可能會進一步惡化。

Server DRAM方面,目前雲端服務供應商及企業端客戶server DRAM庫存水位與第一季大致持平,在庫存量偏高情形下,尚不足以支撐價格反轉。而仍屬長料的server DRAM目前供給達成率仍高於100%,且該狀況將延續到第二季,不過第二季價格跌幅可望隨著旺季備貨潮收斂至0~5%。

Mobile DRAM方面,受高通膨、各國疫情變化以及俄烏戰爭等諸多因素影響,不排除智慧型手機生產量可能持續下修,品牌方也勢必更謹慎規劃生產和備料。而由於製程轉進挹注,mobile DRAM位元供給量並沒有因為原廠自去年下半年將生產比重轉進server DRAM領域而有所下降,正因如此,在智慧型手機品牌生產目標調降,但單機平均搭載容量又未能顯著提升的狀況下,預估第二季供過於求將持續,跌幅約0~5%。

Graphics DRAM方面,需求面受近幾個月以來虛擬貨幣價格疲弱影響,使得顯卡需求逐漸開始鬆動。在供給面則是面臨供給限縮且供應商有限的情形,由於美光(Micron)將在第二季退出GDDR6 8Gb供給,此將對graphics DRAM產生短暫供需失衡,而韓廠產能調配無法立即填補上述缺口。即便終端需求減緩,但有鑒於GDDR6 8Gb仍然是目前市場主流,廠商要將規格轉換至16Gb尚有待時間發酵,預估第二季價格將轉為上漲0~5%。

Consumer DRAM方面,來自於特定產品如WiFi 6、5G基地台等對DDR3需求持續強勁。供給則是各DRAM廠都有不同現況,三星(Samsung)、SK海力士(SK hynix)都已逐步減產DDR3,台廠南亞科(Nanya Tech)近期則是把投片轉向毛利較好的DDR3上,在需求相對穩健、韓系原廠出貨量限縮的影響下,DDR3第二季價格將上漲3~8%;DDR4則仍維持跌勢。

PC DRAM方面,受俄烏戰爭影響,引發PC OEM對第二季的訂單採保守備貨策略,且可能持續影響下半年旺季訂單情形,進而下修今年的出貨目標,然而整體供給位元卻仍在增長,故第二季PC DRAM價格跌幅再擴大至3~8%,且可能會進一步惡化。

Server DRAM方面,目前雲端服務供應商及企業端客戶server DRAM庫存水位與第一季大致持平,在庫存量偏高情形下,尚不足以支撐價格反轉。而仍屬長料的server DRAM目前供給達成率仍高於100%,且該狀況將延續到第二季,不過第二季價格跌幅可望隨著旺季備貨潮收斂至0~5%。

Mobile DRAM方面,受高通膨、各國疫情變化以及俄烏戰爭等諸多因素影響,不排除智慧型手機生產量可能持續下修,品牌方也勢必更謹慎規劃生產和備料。而由於製程轉進挹注,mobile DRAM位元供給量並沒有因為原廠自去年下半年將生產比重轉進server DRAM領域而有所下降,正因如此,在智慧型手機品牌生產目標調降,但單機平均搭載容量又未能顯著提升的狀況下,預估第二季供過於求將持續,跌幅約0~5%。

Graphics DRAM方面,需求面受近幾個月以來虛擬貨幣價格疲弱影響,使得顯卡需求逐漸開始鬆動。在供給面則是面臨供給限縮且供應商有限的情形,由於美光(Micron)將在第二季退出GDDR6 8Gb供給,此將對graphics DRAM產生短暫供需失衡,而韓廠產能調配無法立即填補上述缺口。即便終端需求減緩,但有鑒於GDDR6 8Gb仍然是目前市場主流,廠商要將規格轉換至16Gb尚有待時間發酵,預估第二季價格將轉為上漲0~5%。

Consumer DRAM方面,來自於特定產品如WiFi 6、5G基地台等對DDR3需求持續強勁。供給則是各DRAM廠都有不同現況,三星(Samsung)、SK海力士(SK hynix)都已逐步減產DDR3,台廠南亞科(Nanya Tech)近期則是把投片轉向毛利較好的DDR3上,在需求相對穩健、韓系原廠出貨量限縮的影響下,DDR3第二季價格將上漲3~8%;DDR4則仍維持跌勢。