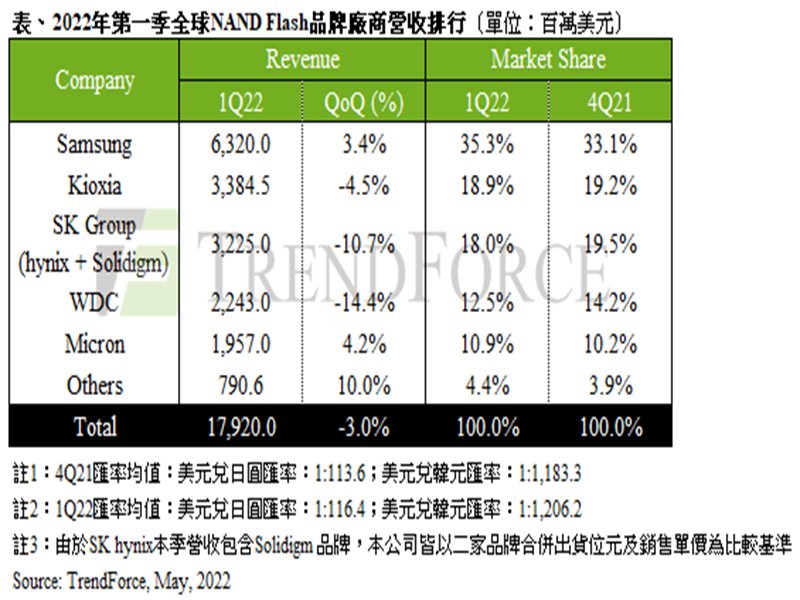

TrendForce:消費需求走弱及價格續跌 第一季NAND Flash總營收衰退3.0%

TrendForce:消費需求走弱及價格續跌 第一季NAND Flash總營收衰退3.0%。(TrendForce提供)

TrendForce:消費需求走弱及價格續跌 第一季NAND Flash總營收衰退3.0%。(TrendForce提供)

據TrendForce研究,隨著原廠積極移轉產能向128層邁進,市場轉向供過於求,導致本季合約價下跌,其中以消費級產品跌幅較為明顯。需求端儘管enterprise SSD採購訂單有所成長,但智慧型手機需求位元受俄烏戰爭、傳統淡季夾擊以及高通膨而走弱,客戶端庫存明顯上升,故整體位元出貨量仍難抵跌勢。2022年第一季NAND Flash位元出貨量,以及平均銷售單價分別下跌0.5%、2.3%,使得整體產業營收季減3.0%,達179.2億美元。

儘管中國智慧型手機備貨動能受淡季影響而略顯疲軟,但受鎧俠(Kioxia)、威騰電子(WDC)供應受阻影響,三星電子(Samsung)第一季client SSD因急單湧入推升出貨位元成長,而enterprise SSD則是在北美客戶單在三月份也有明顯回溫,整體位元出貨季增9%,平均銷售單價季減2%,第一季三星電子NAND Flash部分營收為63.2億美元,季增3.4%。

同樣受到中國智慧型手機需求疲軟,拖累SK海力士(SK hynix)以mobile為產品主力出貨表現;Solidigm則在產能供應逐漸遠離缺料陰霾下,本季大幅衝刺client SSD出貨,但兩家品牌合併出貨位元仍較前一季合併出貨位元衰退8.4%,平均銷售單價則同樣受季度合約價格下滑而衰退3%,第一季SK集團併NAND Flash營收季減10.7%,達32.3億美元。

鎧俠第一季enterprise SSD出貨持續成長,加上mobile端衰退幅度較其他廠商輕微,因此整體位元出貨量約與上季持平。受惠於高單價產品出貨占比增加,平均銷售單價也與上季持平。考量匯率及污染事件的損失影響後,第一季鎧俠營收為33.8億美元,季減4.5%。

威騰電子(Western Digital)在污染事件發生後,進而調漲部份產品價格,因此第一季平均銷售單價僅下滑近1%,但位元出貨量則是受上述污染事件壓抑,加上俄烏戰爭爆發後,零售端需求疲軟,位元出貨量衰退14%,影響其第一季NAND Flash營收季減14.4%,達22.4億美元。

在鎧俠及威騰電子產能供應受限下,推升美光(Micron)第一季client SSD訂單成長 ,位元出貨季增5%,平均銷售單價則大致與上季持平。分析其原因,除了wafer價格自二月反彈之外,美光enterprise SSD位元出貨也有明顯增長,帶動第一季NAND Flash營收達19.6億美元,季增4.2%。

回顧第一季,戰爭爆發及傳統淡季因素導致smartphone需求位元走弱,但在Kioxia污染事件後,供應吃緊使得NB及server客戶積極採購避免SSD短缺,上述事件使得本季整體NAND Flash位元出貨與上一季度持平。

展望第二季,儘管戰爭、高通膨及疫情封控持續減緩消費成長力道,但由於北美地區大型資料中心主流容量持續轉向高容量8TB,推升enterprise SSD需求成長13%,第二季出貨規模有望再攀升。同時,在鎧俠(Kioxia)污染事件帶動產品合約價上漲6%,在價漲量增的狀況下,預期第二季NAND Flash產業營收季增可達一成以上。