TrendForce:價格下跌拖累 2018年NAND Flash位元出貨量年增40% 營收僅年增10%

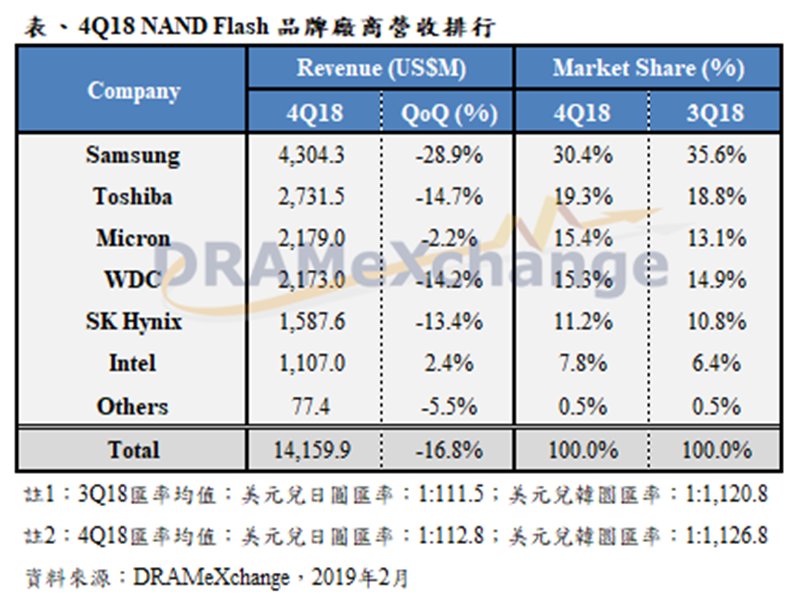

2018年第4季NAND Flash廠營收表。 (TrendForce提供)

2018年第4季NAND Flash廠營收表。 (TrendForce提供)

全球市場研究機構TrendForce記憶體儲存研究(DRAMeXchange)表示,回顧2018年全年的銷售表現,儘管各項產品價格逐季走跌,但全年位元出貨量較2017年成長逾40%,整體營收仍持續成長,並來到歷年來新高點,約632億美元水準,較2017年成長10.9%。

DRAMeXchange表示,至於2018年第4季,部分伺服器廠商因總體經濟不確定性提高,決定延後進貨或取消訂單,上游供應鏈亦因應進行產線調整,備貨力道偏弱,加上蘋果新機出貨不如預期以及整體換機需求轉趨疲弱影響,除此之外,Intel CPU缺貨也衝擊筆電需求低於預期,儘管平均搭載容量持續提升,但整體位元出貨量表現低於原本預期,使得2018年第四季品牌商營收較前一季度衰退16.8%。

展望2019年第1季,DRAMeXchange表示,由於進入傳統淡季,使得需求更趨疲弱,伺服器、智慧型手機廠商持續調整庫存,NAND Flash市場的位元出貨量將較上一季衰退,而主要供應商為維持市場占有率,則透過祭出更優惠價格以吸引客戶採用,整體NAND Flash營收受到銷售單價與需求雙雙下滑的拖累,將持續走跌。

分析全球主要NAND Flash廠營運狀況,DRAMeXchange表示,三星電子(Samsung)2018年第四季基於智慧型手機、伺服器以及筆記型電腦需求皆顯疲弱的影響,三星位元出貨較上季衰退逾7%,而在銷售單價部分,由於三星先前仍維持較高單價,第四季面臨銷售壓力出現價格補跌,使得平均銷售單價大跌逾20%,第四季營收為43.04億美元,季減28.9%。

從製程及產能分析,受到整體NAND Flash市場供過於求影響,三星電子(Samsung)2019年的投產目標以維持現有3D NAND產能為主,2D NAND產能則將依需求下修而進行縮減,但仍維持平澤二廠的投產規劃。同時,儘管第五代3D NAND製程良率已近成熟,但為避免過度增加產出,將放緩新製程的擴產計畫。

SK海力士(SK Hynix)部分,DRAMeXchange表示,因智慧型手機出貨需求不如預期,尤其受到旗艦級智慧型手機銷售疲軟以及OEM著重去化庫存影響,SK海力士2018年第四季位元出貨僅成長約10%,加上伺服器SSD採購趨向保守等需求面因素影響,加深平均銷售單價的季跌幅達21%,第四季NAND Flash營收為 15.87億美元,季衰退13.4%。

以產能規劃而言,SK海力士2019年仍維持新廠M15的擴產規劃,並同時推出96層新架構的3D NAND產品以改善成本及競爭力,其中搭載96層結構的UFS 2.1產品預計在第二季正式量產,但預期產品推出前期仍需一段時間導入,2019年的出貨主力仍將以72層架構為主。

東芝記憶體(Toshiba)部分,DRAMeXchange表示,由於蘋果新機出貨不如預期以及筆記型電腦出貨受CPU缺貨影響,東芝記憶體2018年第四季位元出貨僅能勉強持平,而各類產品合約價明顯走跌,致使平均銷售單價較前一季走跌約15%,整體營收來到27.31億美元,季減14.7%。

從產能方面觀察,東芝在四日市市的產能受到威騰要求減產的影響之下,導致該區域整體產能下降,2019年的擴產集中於Fab 6,但仍以64層為主要生產製程。

威騰電子(Western Digital)部分,DRAMeXchange表示,受到中美貿易戰影響,伺服器及智慧型手機需求不如預期影響,儘管在SSD出貨容量成長有不錯表現,但2018年第四季的位元出貨量僅較上季成長5%,然而平均銷售單價在需求疲弱以及各類產品價格跌勢加劇影響下,較前季下跌18%,導致整體營收下滑至21.73億美元,季減14.2%。

從產能規劃來看,威騰2019年上半年將維持節制產能與資本支出的策略,並預期2019年的位元產出將較原本計畫降低10~15%,值得注意的是威騰是否能夠順利參與東芝岩手縣新廠的投資,這將是能否保障其未來競爭力的關鍵。

美光(Micron)部分,DRAMeXchange表示,受惠於SATA介面Enterprise SSD銷售維持高檔以及UFS、UMCP順利導入主要智慧型手機客戶,美光在第四季仍能保持超過10%以上位元成長的表現。但受到NAND Flash跌價走勢影響,美光平均銷售單價也有逾10%的下滑,因此營收衰退2.2%,來到21.79億美元。

在產能方面,2019年美光主要的位元增長將來自製程轉進,持續擴大96層產品的導入,並將整體位元增長維持與產業水平接近。

英特爾(Intel)部分,DRAMeXchange表示,英特爾在伺服器SSD領導地位的優勢,加上第四季藉由客戶轉採更高容量配置以及更多64層產品的幫助下,仍能維持位元出貨量成長逾15%,但受到第四季伺服器SSD合約價下跌影響,英特爾的平均銷售單價下跌10~20%,整體營收略微成長至11.07億美元,季增2.4%。

在產能與製程方面,英特爾規劃在今年內將大連廠二期產能擴張至滿載,另一方面持續進行96層產品的轉進,預計在2019年下半年可以達到近30%的產出比重。

DRAMeXchange表示,至於2018年第4季,部分伺服器廠商因總體經濟不確定性提高,決定延後進貨或取消訂單,上游供應鏈亦因應進行產線調整,備貨力道偏弱,加上蘋果新機出貨不如預期以及整體換機需求轉趨疲弱影響,除此之外,Intel CPU缺貨也衝擊筆電需求低於預期,儘管平均搭載容量持續提升,但整體位元出貨量表現低於原本預期,使得2018年第四季品牌商營收較前一季度衰退16.8%。

展望2019年第1季,DRAMeXchange表示,由於進入傳統淡季,使得需求更趨疲弱,伺服器、智慧型手機廠商持續調整庫存,NAND Flash市場的位元出貨量將較上一季衰退,而主要供應商為維持市場占有率,則透過祭出更優惠價格以吸引客戶採用,整體NAND Flash營收受到銷售單價與需求雙雙下滑的拖累,將持續走跌。

分析全球主要NAND Flash廠營運狀況,DRAMeXchange表示,三星電子(Samsung)2018年第四季基於智慧型手機、伺服器以及筆記型電腦需求皆顯疲弱的影響,三星位元出貨較上季衰退逾7%,而在銷售單價部分,由於三星先前仍維持較高單價,第四季面臨銷售壓力出現價格補跌,使得平均銷售單價大跌逾20%,第四季營收為43.04億美元,季減28.9%。

從製程及產能分析,受到整體NAND Flash市場供過於求影響,三星電子(Samsung)2019年的投產目標以維持現有3D NAND產能為主,2D NAND產能則將依需求下修而進行縮減,但仍維持平澤二廠的投產規劃。同時,儘管第五代3D NAND製程良率已近成熟,但為避免過度增加產出,將放緩新製程的擴產計畫。

SK海力士(SK Hynix)部分,DRAMeXchange表示,因智慧型手機出貨需求不如預期,尤其受到旗艦級智慧型手機銷售疲軟以及OEM著重去化庫存影響,SK海力士2018年第四季位元出貨僅成長約10%,加上伺服器SSD採購趨向保守等需求面因素影響,加深平均銷售單價的季跌幅達21%,第四季NAND Flash營收為 15.87億美元,季衰退13.4%。

以產能規劃而言,SK海力士2019年仍維持新廠M15的擴產規劃,並同時推出96層新架構的3D NAND產品以改善成本及競爭力,其中搭載96層結構的UFS 2.1產品預計在第二季正式量產,但預期產品推出前期仍需一段時間導入,2019年的出貨主力仍將以72層架構為主。

東芝記憶體(Toshiba)部分,DRAMeXchange表示,由於蘋果新機出貨不如預期以及筆記型電腦出貨受CPU缺貨影響,東芝記憶體2018年第四季位元出貨僅能勉強持平,而各類產品合約價明顯走跌,致使平均銷售單價較前一季走跌約15%,整體營收來到27.31億美元,季減14.7%。

從產能方面觀察,東芝在四日市市的產能受到威騰要求減產的影響之下,導致該區域整體產能下降,2019年的擴產集中於Fab 6,但仍以64層為主要生產製程。

威騰電子(Western Digital)部分,DRAMeXchange表示,受到中美貿易戰影響,伺服器及智慧型手機需求不如預期影響,儘管在SSD出貨容量成長有不錯表現,但2018年第四季的位元出貨量僅較上季成長5%,然而平均銷售單價在需求疲弱以及各類產品價格跌勢加劇影響下,較前季下跌18%,導致整體營收下滑至21.73億美元,季減14.2%。

從產能規劃來看,威騰2019年上半年將維持節制產能與資本支出的策略,並預期2019年的位元產出將較原本計畫降低10~15%,值得注意的是威騰是否能夠順利參與東芝岩手縣新廠的投資,這將是能否保障其未來競爭力的關鍵。

美光(Micron)部分,DRAMeXchange表示,受惠於SATA介面Enterprise SSD銷售維持高檔以及UFS、UMCP順利導入主要智慧型手機客戶,美光在第四季仍能保持超過10%以上位元成長的表現。但受到NAND Flash跌價走勢影響,美光平均銷售單價也有逾10%的下滑,因此營收衰退2.2%,來到21.79億美元。

在產能方面,2019年美光主要的位元增長將來自製程轉進,持續擴大96層產品的導入,並將整體位元增長維持與產業水平接近。

英特爾(Intel)部分,DRAMeXchange表示,英特爾在伺服器SSD領導地位的優勢,加上第四季藉由客戶轉採更高容量配置以及更多64層產品的幫助下,仍能維持位元出貨量成長逾15%,但受到第四季伺服器SSD合約價下跌影響,英特爾的平均銷售單價下跌10~20%,整體營收略微成長至11.07億美元,季增2.4%。

在產能與製程方面,英特爾規劃在今年內將大連廠二期產能擴張至滿載,另一方面持續進行96層產品的轉進,預計在2019年下半年可以達到近30%的產出比重。