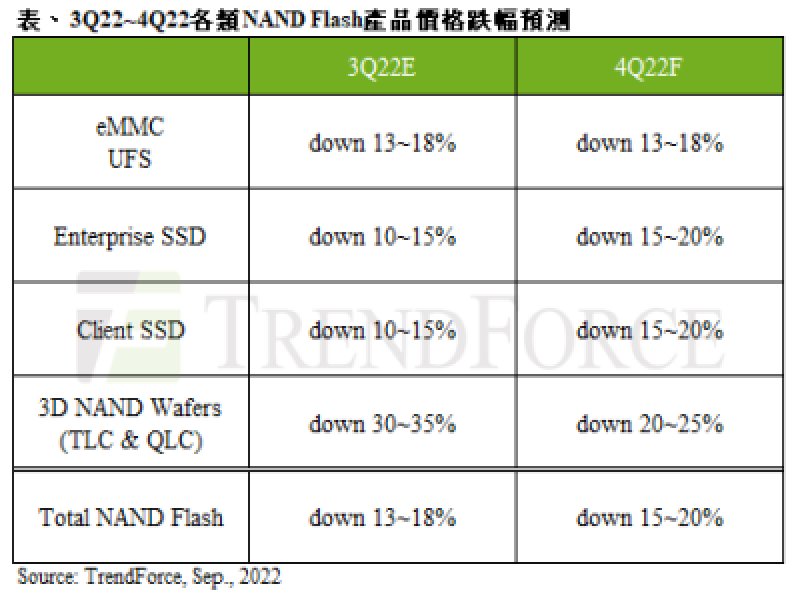

TrendForce:供應商競價擴大跌幅以去化庫存 預估第四季NAND Flash產品價格跌幅15~20%

TrendForce:供應商競價擴大跌幅以去化庫存 預估第四季NAND Flash產品價格跌幅15~20%。(TrendForce提供)

TrendForce:供應商競價擴大跌幅以去化庫存 預估第四季NAND Flash產品價格跌幅15~20%。(TrendForce提供)

據TrendForce研究顯示,目前NAND Flash正處於供過於求,下半年起買方著重去化庫存而大幅減少採購量,賣方開出破盤價以鞏固訂單,使第三季wafer價格跌幅達30~35%,但各類NAND Flash終端產品仍疲弱,原廠庫存因此急速上升,導致第四季NAND Flash價格跌幅擴大至15~20%。而絕大部分原廠的NAND Flash產品銷售也將自今年底前正式步入虧損,意即部分供應商在運營陷入虧損的壓力下, 對於採取減產以降低虧損是可能的對應方式。

Client SSD方面,由於2022年下半年採買需求遠不及上半年,加上PC品牌目前不看好明年需求,而降低庫存是當務之急,從而使供應商加大client SSD價格彈性以便衝刺出貨。而今年PCIe 4.0 SSD出貨持續攀升,更多供應商推出176層產品提升該介面滲透率,尤其512GB早成為供應重心,加上QLC SSD供應放量,供應端普遍鎖定512GB容量採取綁量或連續兩季合併議價的策略,加劇該容量價格競爭,預估第四季PC client SSD價格跌幅將擴大至15~20%。

Enterprise SSD方面,在第四季伺服器整機出貨將下滑的預期下,採購量也因此下降,但在消費類別產品需求大幅減少之際,原廠急於轉向擴大enterprise SSD銷售,尤其美系廠商開始提供176層產品搶市,而Solidigm也推出SK hynix 128層enterprise SSD供客戶驗證,同時Kioxia積極和北美雲端服務供應商合作PCIe 4.0 SSD,各供應商之間的價格競爭勢必會隨著更多產品問市而加劇,故預測第四季enterprise SSD價格將季跌15~20%。

eMMC方面,chromebook、電視需求低迷,使買方對eMMC備貨態度消極;至於網通類產品的需求能見度有望延續至年底,但考量整體需求不振,網通類產品獨強仍對eMMC需求支撐有限。在消費產品需求疲弱、供給產出維持增長下,庫存壓力迫使原廠在第三季開出針對下半年綁量銷售的低價刺激買方採購意願,但買家普遍對於訂單需求多以小量多批次拉貨為主,此將導致eMMC價格跌幅持續至年底,預估第四季eMMC價格季跌約13~18%。

UFS方面,作為UFS主要應用的智慧型手機市況持續疲弱,且傳統旺季銷售表現也不若以往,品牌廠無論在整機或零組件的庫存仍處高檔,對UFS的拉貨意願也隨之降低。因此,第三季起原廠開始尋求綁量出貨,積極以低價吸引品牌成交,與部分中國品牌客戶陸續達成供貨協議,截至目前原廠的態度希望客戶能針對明年需求預先談定拉貨,但由於市場普遍不看好明年需求導致原廠成交情形不佳,庫存壓力未獲明顯改善,故原廠將會持續加大價格跌幅以刺激拉貨動能,預估第四季UFS價格跌幅約13~18%,且可能再擴大。

NAND Flash wafer方面,即使部分模組廠歷經幾季的庫存調整有些微紓解壓力,但整體市況仍不容樂觀,因此備貨態度極其被動。零售端的SSD與記憶卡、碟等產品需求更是隨著消費型產品持續積弱不振,無法成為wafer價格支撐的力量,而供應端又持續放大wafer供應,且製程轉進更高層數的步伐也未減緩,由於價格下行趨勢已難以避免,迫使原廠加速製程轉進以優化成本結構的壓力。此外,第三季起原廠已開始削價競爭,導致wafer合約價快速逼近各廠現金成本。TrendForce觀察,NAND Flash在完全競爭市場的框架下,供應商有意使wafer報價加速落底,預估第四季NAND Flash wafer價格跌幅為季減20~25%。